این مطلب از یک وبسایت هندی ترجمه شده است به این دلیل اعداد به روپیه درج شده است

آلبرت انيشتن مي گفت : قدرت ترکيبي هشتمين عجايب دنياست .کسي که آن را بفهمد آن را بدست مي آورد و کسي آن را به تو نمي دهد

براي اينکه بتوانيم موضوع را بهتر ياد بگيريم اجازه بدهيد داستاني را تعريف کنم که ممکن است قبلا شنيده باشيد

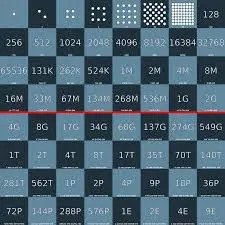

در زمانهاي دور امپراتوري حکومت مي کرد يک روز از مردمش خواست چيزي را به او نشان دهند که آنقدر سرگرم کننده باشد که حال او را عوض کند .مردي با اختراع جديدش به نزد امپراتور رفت و اختراعش که یک صفحه شطرنج و بازي جديدي بود به امپراتور تقديم کرد امپراتور به حدي خوشحال شد که به مرد گفت که چه جايزه اي مي خواهي ؟

مرد پاسخ داد اي سرور من درخواست ساده اي دارم فقط مي خواهم يک دانه برنج براي مربع اول صفحه شطرنج وچهار دانه براي بعدي وهشت دانه مربع بعدي و به همين ترتيب براي تمام شصت و چهار خانه صفحه شطرنج به من برنج بدهيد بصورتي که که تعداد دانه هاي برنج هاي هر مربع دو برابر مربع قبل از خود باشد

امپراتور تعجب کرد که چرا درخواست مرد براي چنين جايزه کوچکي مطرح شده با اين وجود دستور داد افرادش هر مقدار برنج که مرد برنده مي خواهد به او بدهند

يک هفته از دستور گذشته بود اما هنوز جايزه به مرد برنده داده نشده بود امپراتور خزانه دار کل را احضار کرد و درباره تاخير پرداخت جايزه از او سئوال پرسيد

خزانه دار به امپراتور گفت اين جايزه يک مبلغ نجومي دست نيافتني است و خيلي بيشتر از تمام برنج هايي است که مي توان در قرن هاي آينده توليد کرد

امپراتور با چشماني متعجب به رياضيدان دربار دستور محاسبات اينکار را داد

اين ویژگی اعداد مرکب ناميده ميشه و آلبرت انيشتن آن را هشتمين عجايب جهان ناميده است.

اين همان قدرت مرکبي است که براي وارن بافت سود سالانه21.5 درصد را به ارمغان آورد و او را به دومين فرد ثروتمند زمين تبديل کرد مجله تايم اين ترکيب را عصاي جادويي ناميده است

.jpg)

براي اينکه بتوانيد قدرت ترکيبي بيشتري به سرمايه خود بدهيد بايد مثل وارن بافت که از سن يازده سالگي سرمايه گذاري را آغاز کرد شما نيز زود شروع کنيد

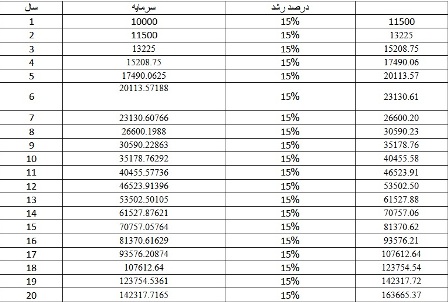

با اين قوانين سرمايه گذاري و فرض اينکه بازدهي سالانه 15 درصد سرمايه است ما اينگونه محاسبه کردیم

سرمايه گزاري سالانه - 10000 روپيه

سود سالانه - 15 درصد

مقدار سرمايه گزاري بدون ماليات 16 برابر مي شود و اگر درآمد سود سهام را نيز به آن اضافه کنيم حدود 18 برابر خواهد شد کليد قدرت اين مورد بهره مرکب است اثر گلوله برفي هنگامي روي مي دهد که درآمد شما پول بيشتري را به حسابتان واريز مي کند

شما نه تنها از سرمايه گذاري اصلي خود بلکه از هر سود و سود سهام و سود سرمايه اي که انباشته مي شود سود مي گيريد بنابراين پول شما مي تواند با گذشت سال ها سريع تر و سريع تر رشد کند

مثل يک گلوله برفي کوچيک که با غلتيدن در برف ها به يک گلوله برفي بزرگ تبديل مي شود مي توانيد بررسي کنيد چگونه مي توانيد با صرفه جويي 30 روپيه در روز با قدرت بهره مرکب به کرور برسيد.

کساني که منحني درآمد افزايشي را دوست ندارند اين يک مانترا ساده بود امروز سرمايه گزاري کنيد صبر کنيد و سود چند برابري بدست آوريد

هيچ وقت غاز را نکشيد به آن غذا دهيد و ببينيد که رشد مي کند وبراي شما ثروت خلق میکند

بهرهٔ مرکب گونهای بهره است که در آن میزان بهره به اصل سرمایه اضافه میشود و در نوبتهای بعدی علاوه بر اصل سرمایهگذاری، به بهره نیز بهره تعلق میگیرد. بهره مرکب میتواند بهعنوان «بهره بر سود» یا «سودِ سود» در نظر گرفته شود و باعث میشود تا سپرده یا وام با نرخ بیشتری از نرخ عادی رشد داشته باشد.

برچسبها: بانک سودسهام سود سالانه بورس

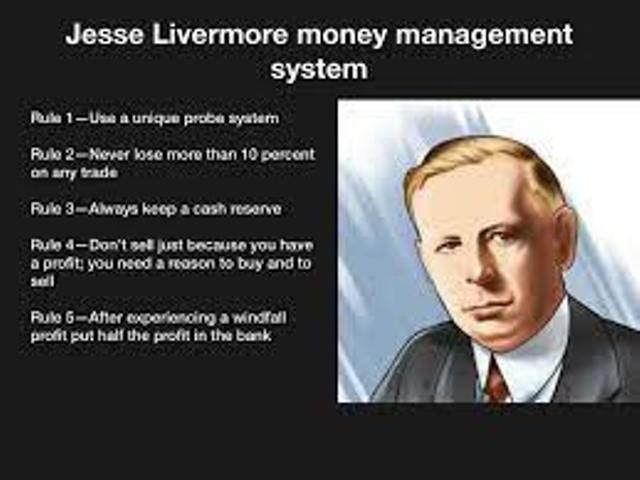

جسی لیورمور یک کارگزار افسانه ای بورس بود که نیازی به معرفی ندارد او الگوی کارگزاران بیشماری در دنیاست او رمز موفقیت خود را نظم و انضباط می داند او در طول فعالیت تجاری خود قوانین زیادی را ابداع کرد و با پیروی از قوانین خودش میلیونها دلار درآمد کسب کرد قوانین مدیریت سرمایه او بی نظیر هستند و می تواند توسط معامله گران و سهام داران استفاده شود.

1. کل سهام را در یک زمان خریداری نکنید لیورمور معتقد بود که خریدن سهام کامل تنها با یک قیمت ریسک بزرگی است اگر می خواهید هزار سهم بخرید با خریدن 200 سهم شروع کنید اگر همچنان روند قیمت سهم صعودی بود دویست سهم دیگر بخرید و بعد نگاه کنید اگر همچنان روند افزایش قیمت صعودی بود یا در حال اصلاح شدن و افزایش قیمت بود به روندهای آن دقت کنید و سپس چهارصد سهم نهایی را بخرید معامله ای که در جهت پیش بینی شما حرکت می کند تایید این مورد است که حرکت قیمت درست است و زمانی که که حرکت روند بر خلاف پیش بینی شما باشد نشان دهنده این است که شما اشتباه کرده اید و هنگامی که اشتباه می کنید حداقل ضرر را خواهید داشت لیورمور همیشه خرید بیشتر سهام را زمانی که قیمت بیشتر میشد و روند طولانی تر بود می خرید و فروش سهام را زمانی که روند کاهشی کمتر بود در سمت روند نزولی انجام میداد

2. هرگز بیشتر از ده درصد سرمایه خود را از دست ندهید لیورمور قانون ده درصدی خود را هنگامی که در باکت شاپ ها کار میکرد وضع کرد چون این قانون را در هنگامی که در آنجا کار میکرد یاد گرفته بود او تمام معاملات خود را با حاشیه ده درصدی انجام میداد هنگامی که سهام ده درصد کاهش یافت از آن سهم خارج شوید حفاظت از سرمایه برای تداوم و بقای یک معامله گر در بورس بسیار با اهمیت است اثرات ضررهای بزرگ بسیار شدید است برای جبران ضررهای پنجاه درصدی باید صد در صد سود کنید هر چه زیان شما بیشتر باشد در معاملات بعدی باید درآمد بیشتری بیشتری بدست آورید تا بتوانید آن را جبران کنید لیورمور به همه اینگونه توصیه می کند زمانی که کارگزار شما تماس می گیرد سهام های خود را بفروشید و پول بیشتری را برای حاشیه مورد نیاز سهام در حال کاهش خود درخواست کنید یک معامله گر هرگز نباید معدل و میانگین ضرر را محاسبه کند و نباید تبدیل به یک سرمایه گذار غیرارادی شود

3. همیشه یک پس انداز نقدی داشته باشید همانگونه که یک ژنرال خوب همیشه تعدادی سرباز آماده را برای فرصت مناسب حفظ می کند یک معامله گر موفق باید همیشه مقداری پول نقد داشته باشد بازار بورس همیشه فرصت های جدیدی را ارایه می کند اما تنها زمانی می توانید از این فرصت ها استفاده کنید که پول داشته باشید اگر فرصت خوبی را ازدست دادید نگران نباشید فرصت دیگری بدست خواهید آورد

4. بدون دلیل معامله خرید و فروش نکنید شما باید دلیل محکمی برای ورود یا خروج به یک سهم داشته باشید فقط به دلیل اینکه قیمت آن کاهش می یابد دلیلی برای فروش نیست تا هنگامی که سهام در روند درست کار می کند با افراد برنده ادامه دهید تا هنگامی که عملکرد کل بازار و سهام باعث نگرانی شما نشده شهامت ادامه روند تجاری خود را داشته باشید قانون طلایی مدیریت سرمایه اینگونه است که تا هنگامی که ضررهای خود را کاهش دهید اجازه می دهید سود شما ادامه داشته باشد

5. نیمی از سود خود را در بانک قرار دهید لیورمور توصیه می کند پنجاه درصد از سود معاملات موفق خود را حفظ کنید مخصوصا وقتی سرمایه شما دو برابر شده است .پول نقد گاهی اوقات گلوله مخفی شما در اتاق است

6. به نسبت ریسک/پاداش توجه زیادی کنید مهم نیست که چقدر معامله گر خوبی هستید ولی نمی توانید از ضرر جلوگیری کنید ضرر بخشی از بازی بازار است من با جزییاتی زیادی نوشته ام که چگونه یک ریسک به پاداش بهتر می تواند شما را به یک معامله گر موفق تبدیل کند

برچسبها: پنج قانون مدیریت سرمایه جسی لیورمور برای معامله گران قانون مدیریت سرمایه مدیریت سرمایهبورسسهام

ویجی کدیا نام موفقی در دنیای سرمایهگذاری دارد موفقیتهای سرمایهگذاری او میتواند الهام بخش افرادی باشد که در فکر موفقیت در سرمایهگذاریها هستند او چگونه اغاز کرد؟ ویجی کدیا در خانوادهای متولد شد که افراد آن همه کارگزاران بورس بودند پدربزرگش یک کارگزار سهام بود و ویجی کارش را در بازار سهام از سال 1978 شروع کرد ویجی به بازار سهام علاقهای نداشت فقط به اجبار بعد از اینکه پدرش درگذشت برای اداره خانوادهاش وارد بورس و تجارت خانوادگی شد. برای ده سال ویجی در بازار تجارت میکرد گاهی سود میکرد و گاهی ضرر میکرد ویجی که از بازار سهام درآمد کافی نداشت تجارت چای را شروع کرد بزرگترین درسی که ویجی از معاملات سهام آموخت این بود که از حد ضرر استفاده کند پاداش و سود ریسک مناسب و توقف زیان بسیار مهم است بدون حد ضرر معاملهگر نمیتواند در بازار دوام بیاورد یک معاملهگر میتواند در بساری از معاملات درآمد کسب کند ولی اگر ازحد ضرر استفاده نکند میتواند تمام پول و سرمایه خود را از دست بدهد با این تجارت ویجی فهمید اینگونه نمیتواند زندگی مورد نظر خود را داشته باشد و درباره سرمایهگذاران موفق شروع به مطالعه کرد و شروع به سرمایهگذاری کرد و اصول اولیه تحقیقات بنیادی اقتصادی فاندامنتال را آموخت در آن زمان او در یک خانه استیجاری زندگی میکرد وکل سرمایهاش 35000 روپیه بود و به تنهایی شروع به تحقیق کرد و تمام سرمایهاش را در کارخانه تراکتورسازی پنجاب سرمایهگذاری کرد و در طول سه سال ارزش سهام او شش برابر افزایش یافت و از 35000 روپیه به دو میلیون و صد هزار روپیه رسید. تمام سودی را که از فروش سهام تراکتورسازی پنجاب بدست اورده بود در شرکت ACC با قیمت هر سهم300 روپیه سرمایهگذاری کرد سهام او در سال اول رشدی نداشت ولی در سال دوم ده برابر شد و به هر سهم3000 روپیه رسید. و تمام سهام خود را از ACC به قیمت هر سهم 3000 روپیه فروخت و از پول آن یک آپارتمان خرید. پس از آن ویجی دیگر به گذشتهاش نگاه نمیکرد و همچنان به سرمایهگذاریهای موفق در شرکتهای مختلف ادامه میدهد. ویجی اعتقاد دارد یک سرمایهگذار موفق باید سه ویژگی داشته باشد 1. دانش: دانش و آگاهی برای پیدا کردن سهامهای با کیفیت، برای بدست اوردن این قابلیت ودانش هر شخص باید بخواند بخواند یخواند هیچ میانبری وجود ندارد اگر کسی عادت به مطاله و خواندن نداشته باشد نمیتواند سرمایهگذار موفقی باشد 2. جرات: سهام داراییهایی با ریسک زیاد هستند که میتواند کل سرمایه شما را از دست بدهد همیشه ترس از دست دادن پولتان را دارید و این ترس باعث میشود افراد را از سرمایهگذاری در بازار باز میدارد و وقتی سرمایهگذاری میکنند به مقدار کم سرمایهگذاری میکنند ویجی اینگونه میگوید که هنگامی که سهام خوبی را پیدا کردید باید مقدار زیادی روی آن سرمایهگذاری کنید 3. صبر: صبر ویژگی بسیار مهمی است که هر سرمایهگذاری باید داشته باشد عملکرد سهام ممکن است سالها زمان ببرد وقتی سهام برای سالها مسکوت میمانند نباید صبر خود را از دست بدهند. ویجی اینگونه بیان میکند سرمایهگذاران باید حوصله داشته باشند تا سهام را حداقل برای پنج سال نگه دارند ویجی در سخنرانی سالانه خود در همایش بنگلور درباره ده نکتهای که در موفقیت او در بازار سهام مؤثر بود صحبت کرد

فرمول دهگانه ویجی کدیا برای موفقیت در بازار سهام

1. هرگز برای امرار معاش و هزینههای زندگی روزمره به بازار سهام وابسته نباشید و یک منبع درآمد جایگزین داشته باشید این کار باعث میشود شما از نوسانات بازار سهام درامان باشید و به شما قدرت میدهد سهام را نگهداری کنید

2. هرگز بدون مطالعات کامل فاندامنتال سهامی را نخرید بازار سهام یک قمار نیست باید از اخبار وتحولاتی که بر سهام شما تأثیرگذار است آگاه باشید و یاد بگیرید که نقاط را به هم وصل کنید

3. برمبنای مشخصات ریسکپذیری خود سرمایهگذاری کنید و بررسی کنید سایر موارد سرمایهگذاری شما دارای تخصیصهای خود هستند این مورد شما را از خطراتی که هر سهام دارد محافظت میکند و به شما قدرت نگهداری سهام را میدهد

4. هرگز سهامها را معامله نکنید و از منابع قرض گرفته شده برای خرید سهام استفاده نکنید اینکار بسیار خطرناک است ومی تواند منجر به پایان عمر تجارت شما در بازار شود. کمنر از یک درصد معامله گران از بازار درآمد بدست میآورند تجارت مستلزم استعداد خاصی است که یک فرد عادی فاقد آن است

5. حداقل برای مدت پنج سال سرمایهگذاری کنید (رم یک روزه ساخته نشده بود) بالغ شدن و رشد شرکتها به زمان نیاز دارد

6. فقط در بهترین شرکتهای مدیریت شده سرمایهگذاری کنید و اصلاً نگران نوسانات روزانه قیمت سهام نباشید

7. این نکته مهم را همیشه به یاد داشته باشید سرمایهگذاری متعلق به بازار سهام است و فقط سود متعلق به شماست به عبارت دیگر فریب تصورات و سود کاغذی نشوید

8. سود را بصورت دورهای فصلی حساب کنید به عبارت سادهتر هنگامی که یک سهم بیش از حد ارزشگذاری و قیمتگذاری شده باشد در نقد کردن سود آن تردید نکنید

9. در رویکرد خود همیشه تعادل را حفظ کنید در یک روند صعودی خیلی خوش بین نباشید و در یک روند نزولی خیلی بدبین نباشید و هرگز پشیمان نباشید

10. کارما خوبی انجام دهید و انسان خوبی باشید بورس یک بازی فکری است کارهای خوب باعث میشود ذهن شما آرامتر باشد و بتوانید منطقیتر فکر کنید

دکتر ویجی کدیا سرمایه گذار موفق (سمت راست) در کنار راکش جونجوالا سرمایه گذار افسانه ای بورس هند

#داستان افراد فقیری که ثروتمند شدند #راز ثروتمند شدن در قران #موفقیت اقتصادی در زندگی #توصیه های ثروتمندان جهان #موفقیت سایت #مشترکات ثروتمندان #چگونه حد ضرر را فعال کنیم #اموزش تعیین حد سود و ضرر #چگونه حد ضرر را در ایزی تریدر فعال کنیم #حد ضرر و حد سود در فارکس #حد سود و ضرر اتوماتیک #نرم افزار محاسبه حد ضرر #حد ضرر در ارز دیجیتال چیست #اندیکاتور تعیین حد سود و ضرر

برچسبها: داستان موفقیت ویجی کدیا از 35 هزار روپیه تا 500 کروربورسسهامتابلو بورس

راکش جونجوالا نامی که نیازی به معرفی ندارد سرمایه گذار افسانه ای که به وارن بافت هند مشهور شد . بیایید داستان موفقیت او و سفرش از پنج هزار روپیه تا هشت هزار کرور را بررسی کنیم

راکش در پنجم ژوئیه 1960 به دنیا آمد پدرش کارمند وزارت دارایی در بخش مالیات بر درآمد بود . پدر راکش به بازار سهام علاقه داشت و با دوستانش درباره بازار حرف میزدند راکش در کودکی به صحبت های پدر و دوستانش گوش می داد و روزی از پدرش سئوالی را پرسید که چرا قیمت ها نوسان دارد.پدرش در جواب گفت اخبار را ببین این اخبار است که باعث نوسان قیمت ها می شود این اولین درس او از بازار سهام بود که او را شیفته بازار کرد راکش جوان علاقه خود را برای ورود به بازار به پدرش گفت و پدر راکش به او گفت در زندگی هر کاری که دوست دارد انجام دهد فقط قبل ازکار حداقل صلاحیت ودانش آن را کسب کند راکش در دانشگاه رشته حسابداری را انتخاب کرد و در سال 1985 تحصیلاتش را به پایان رساند و کارش را شروع کرد. پس از فارغ التحصیلی راکش به پدرش گفت می خواهد وارد بازار سهام شود و پدرش در جواب گفت از من و دوستانم درخواست پول نکن کار کنید و با درآمد خود تجارت کنید راکش در سال 1985 زمانی که فقط 150 روپیه داشت کارش را شروع کرد .راکش اولین موفقیت و سود خود را در سال 1986 به مبلغ پانصد هزار روپیه بدست آورد او پنج هزار سهم شرکت چای تاتا را به قیمت 143 روپیه فروخت در حالیکه سه ما قبل هر سهم این شرکت را چهل و سه روپیه خریده بود .در سالهای 1986 تا 1989 سود و درآمد راکش بین دو و نیم میلیون تا بیست میلیون روپیه بود اولین دلیل موفقیت بزرگ او سهام شرکت معدنی استخراج آهن سساگوا Sesa goa (اکنون Sesa Sterlite ) بود راکش چهارصد هزار سهم شرکت سساگوا Sesa goa به مبلغ ده میلیون روپیه خرید و حدود بیست و دو میلیون و پانصد هزار روپیه فروخت . قیمت سهام او از شرکت سساگوا Sesa goa شصت تا شصت و پنج روپیه و صد هزار سهم دیگرش بین 150 تا 175 روپیه خریداری شد زمانی که قیمت هر سهم شرکت به 2200 روپیه افزایش یافت راکش تعدادی از سهامش را فروخت راکش در سال 2002 تا 2003 حدود شش کرور از سهام شرکت تیتان به قیمت حدودی هر سهم سه روپیه خرید سهام این شرکت اکنون حدود 390 روپیه معامله می شود . سرمایه گذاری راکش اکنون حدود 2100 کرور ارزش دارد و حدود سی و پنج میلیون لاک در هر ساعت برای او درآمد دارد در سال 2006 راکش سهام شرکت لوپین را با قیمت هر سهم صد و پنجاه روپیه خرید و اکنون هر سهم آن 1100 روپیه معامله می شود در سال 2003 او سهام شرکت crisil با قیمت هر سهم300 روپیه خرید که اکنون هر سهم آن 1800 روپیه معامله می شود. به این ترتیب سهام های زیادی در سبد سهام راکش وجود دارد که درآمد زیادی را برای او به همراه آورده است.

فلسفه راکش جونجوالا

راکش به قدرت اشتباهات معتقد است و می گوید این اشتباهات است که باعث یادگیری و سرمایه گذاری بهتر می شود او می گوید( اگر اعتقاد ندارید بازار برتر است هرگز نمی خواهید بپذیرید که این اشتباه شما بوده است) واگر اعتراف به اشتباه خودتان نکنید هرگز چیزی را یاد نخواهید گرفت برای موفقیت در بازار سهام نه تنها توانایی یادگیری از اشتباهات مهم است و باید تنها خود را مقصر اشتباهات بدانید.من کارگزاران شرکت ها را سرزنش نمی کنم من خودم را مقصر می دانم کارگزار همان چیزی هست که بوده ولی من باید تشخیص درست بدهم این اون چیزی نیست که از او انتظار دارم راکش می گوید آنچه در زندگی یاد گرفته این است که تلاش کند تا درآمد کسب کند و آن را در بازار سهام سرمایه گذاری کند .

اعتقاد او به هند

راکش اینگونه بیان می کند که از زمانی که وارد بازار سهام شده نسبت به رشد کشورش خوش بین است او معتقد است اقتصاد هند تا 910 درصد رشد خواهد کرد هر چند ممکن است نیاز به برنامه های اقتصادی دو تا سه ساله داشته باشد .ایده راکش این است اگر هندی ها سالانه یک تریلیون دلار (هر هندی سالانه فقط هزار دلار) پس انداز کنند و حتی اگر فقط ده درصد این پول یعنی صد میلیارد دلار به بازارها سرازیر شود شاهد یک سونامی در بازار بورس خواهیم بود پس راکش خوش بین است که در طی بیست سال آینده بازار صعودی (گاو نر) هند رشدش ادامه داشته باشد مثل اتفاقی که در وال استریت در سال 1987 رخ داد.

برنامه روزانه راکش جونجوالا

راکش هر روز ساعت هفت و نیم صبح از خواب بیدار می شود کمی ورزش می کند و ساعت نه صبح از تلویزین اخبار را تماشا می کند در ساعت ده صبح با خوردن صبحانه به محل کارش می رود. حوالی ساعت یازده و نیم ظهر به دفترش می رسد با کارمندانش صحبت می کند نامه ها را بررسی و ارسال می کند صفحه اقتصادی و معاملات روزنامه ها را می خواند ساعت چهار بعد از ظهر به بعد در پایان زمان معاملاتی با مردم ملاقات می کند . در ساعت هفت و نیم بعد از ظهر به خانه اش می رود بعد از رسیدن به خانه با فرزندانش بازی می کند و تکالیف مدرسه دخترش را بررسی می کند ساعت نه و نیم شب شام می خورد و بعد از ساعت ده شب می خوابد.

پانویس

این مقاله در بیست و نهم اکتبر سال 2014 توسط روزنامه و وبسایت Investor Ji منتشر شده است راکش جونجوالا تا هنگام مرگ در سال 2022 به دارایی شش میلیارد دلار دست یافت در سال 2020 میلادی با همکاری دوستانش در شرکت هواپیمایی کم هزینه آکاسا ایر سرمایه گذاری کرد و مالک نیمی از سهام این خط هوایی است . در هندوستان سه نوع واحد پولی داریم هر صد هزار روپیه یک لاک است و هر ده میلیون لاک یک کرور است

برچسبها: از پنج هزار روپیه به 18 میلیارد دلار : داستان موفقیت راکش جونجوالا راکش جونجوالابورسسهام